01. September 2025

Wenn Marktpreise und Ratings auseinanderlaufen

Investoren orientieren sich bei der Risikoeinschätzung von Anleihen häufig an Ratings renommierter Agenturen. Doch ein Blick auf die gehandelten Marktpreise für Kreditrisiken – etwa anhand von CDS-Prämien – zeigt: Nicht immer spiegeln Ratings die aktuelle Risikowahrnehmung der Marktteilnehmer wider.

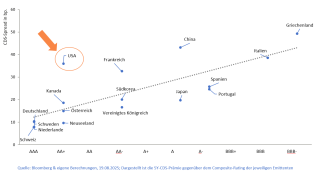

Unser Chart des Monats macht dies deutlich. So müssen z.B. Investoren für die USA – im Vergleich zu anderen Staaten mit gleichwertigem Rating – deutlich höhere CDS-Prämien zur Absicherung des Ausfallsrisikos zahlen. Offensichtlich bewertet der Markt in diesem Fall das Ausfallrisiko höher, als es die Ratingagenturen im relativen Vergleich darstellen.

Abbildung: CDS-Spreads vs. Ratingeinstufung für ausgewählte Staaten

Was sind CDS und wie funktionieren sie?

Credit Default Swaps (CDS) sind Finanzderivate, die den Käufer gegen das Ausfallrisiko eines Schuldners absichern. Käufer zahlen regelmäßig eine Prämie an den Verkäufer. Im Falle eines Zahlungsausfalls des Referenzschuldners gleicht der Verkäufer den Verlust aus, meist den Nominalbetrag abzüglich des erwarteten Recovery Value. Typische Käufer sind u.a. Banken, Versicherungen, Pensionskassen oder Hedgefonds, die sich absichern, auf Risikoänderungen spekulieren oder Arbitrage betreiben.

Ratings von Ratingagenturen – harte und weiche Faktoren

Ratingagenturen analysieren eine Vielzahl quantitativer Kennzahlen, darunter Schuldenquote, Haushaltslage, Wirtschaftswachstum, Inflationsrisiken und Zahlungsbilanz. Gleichzeitig fließen auch sogenannte Soft-Facts ein: politische Stabilität, Rechtssicherheit oder die Qualität der Regierungsführung können ein Rating entscheidend beeinflussen. Ratings spiegeln somit nicht nur die mathematisch messbaren Risiken wider, sondern auch qualitative Einschätzungen der langfristigen Fähigkeit eines Staates, seinen Zahlungsverpflichtungen nachzukommen.

Warum divergieren Markt und Ratings?

CDS-Märkte reagieren in Echtzeit auf makroökonomische Entwicklungen, politische Unsicherheiten oder Veränderungen in Angebot und Nachfrage von Staatsanleihen. Ratings werden dagegen periodisch angepasst und können kurzfristige Veränderungen oft nicht abbilden. Diese Dynamik kann zu Diskrepanzen führen: Ein Land kann ein „AAA“-Rating besitzen, während Investoren im CDS-Markt deutlich höhere Risiken einpreisen. Darüber hinaus werfen Kritiker den Agenturen bis heute vor, teilweise Interessenskonflikten („Issuer-Pays“-Prinzip) zu unterliegen oder politischem Druck ausgesetzt zu sein.

Fazit:

Ratings sind zwar ein wichtiges Instrument, sollten aber stets im Kontext anderer Marktindikatoren (wie z.B. CDS-Prämien) betrachtet werden. Für eine fundierte Analyse empfiehlt sich daher ein kombinierter Ansatz aus quantitativen Kennzahlen, qualitativen Soft-Facts und aktuellen Marktindikatoren. In unserer proprietären Anleihen-Strategie FIXIS setzen wir genau solche Methodiken zur Risikoabschätzung von Anleihenpsoitionen seit vielen Jahren erfolgreich ein.

Risikohinweis

Die Security BLOGS stellen lediglich die persönliche Meinung des Verfassers im Erstellungszeitpunkt und daher nicht die Meinung des Medieninhabers dar. Eine Haftung für diese Aussagen kann vom Medieninhaber ausdrücklich nicht übernommen werden.

Weitere InformationenWeitere Artikel der Ausgabe 2025-08

Sicherheit

faktenbasiert.