Blog

16. Juni 2025

Eine innovative Antwort auf das Allokationsdilemma der Renditekonvergenz in den USA

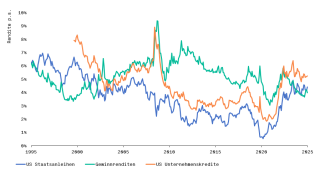

In den USA weisen Staatsanleihen, Aktien und Unternehmensanleihen aktuell nahezu identische Renditeniveaus auf. Diese Konvergenz ist historisch betrachtet selten und ungewöhnlich. Sie deutet darauf hin, dass entweder risikobehaftete Anlagen derzeit weniger Ertrag liefern als üblich, oder dass sichere Anlagen – wie Staatsanleihen – an Stabilität eingebüßt haben.

Angesichts zunehmender geopolitischer Spannungen und einer volatilen US-Politik unter Trump ist jedoch eine Kombination beider Effekte als wahrscheinlichste Erklärung anzusehen.

Die Spanne zwischen den höchsten und niedrigsten Renditen der wichtigsten US-Anlageklassen ist aktuell so gering wie seit Jahrzehnten nicht mehr. Seit den US-Präsidentschaftswahlen im November hat sich dieser Spread weiter verengt und verharrt auf einem außergewöhnlich niedrigen Niveau.

Ein Vergleich der Gewinnrendite von US-Aktien (dem Kehrwert des Kurs-Gewinn-Verhältnisses) mit den Renditen von US-Staatsanleihen und US-Unternehmensanleihen (ICE BofA US Corporate Bond Index) verdeutlicht diese Angleichung.

Diese Entwicklung ist im Wesentlichen auf zwei zentrale Faktoren zurückzuführen:

Inflation und die geldpolitische Reaktion: Die Zinserhöhungen der US-Notenbank als Reaktion auf die Inflation im Jahr 2022 haben die Anleiherenditen wieder auf ein Niveau gehoben, das dem vor der Finanzkrise 2008 ähnelt.

Starke Unternehmensgewinne: Hohe Gewinnmargen und optimistische Erwartungen an das zukünftige Gewinnwachstum haben die Bewertungen am US-Aktienmarkt steigen lassen. Gleichzeitig sorgten solide Unternehmensbilanzen dafür, dass die Renditeaufschläge für Unternehmensanleihen gegenüber Staatsanleihen stark zurückgingen.

Die Folge: Eine weitgehende Konvergenz der Renditen, die Aktien seit der Pandemie eine starke Performance ermöglichte. Derzeit jedoch stellt diese Konvergenz Anleger vor ein grundlegendes Allokationsdilemma:

Unternehmensanleihen bieten kaum noch Mehrertrag gegenüber US-Staatsanleihen – das Kreditrisiko wird aktuell nicht ausreichend kompensiert. Zudem notieren US-Aktien mit einem Kurs-Gewinn-Verhältnis von rund 23, was einer Gewinnrendite von lediglich 4,4 % entspricht – in etwa der aktuellen 10-jährigen US-Staatsanleihenrendite von 4,4 %. Um diese Bewertung zu rechtfertigen, müssten die Gewinne dauerhaft stark wachsen – ein anspruchsvolles Szenario.

Viele Investoren scheinen sich vorerst entschieden zu haben, ihr Kapital aus den USA abzuziehen – ein Trend, der als „ABUSA-Trade“ (Anywhere But USA) bezeichnet wird. Ziel ist es, in Märkte zu investieren, in denen sich die Renditen noch nicht vollständig angenähert haben – insbesondere in Europa.

Eine alternative und innovative Anlagestrategie zu diesem Allokationsdilemma bietet der neu lancierte Apollo Smart Assets, für den die Security KAG mit 16. Juni d. J. das Fondsmanagement übernehmen wird.

Die Strategie des Fonds kombiniert langlaufende konvexe Anleihen mit Optionsstrategien auf Aktienindizes. Das Ergebnis ist eine ertragsdominante Anlageform, die in ihrer Struktur gegenüber klassischen Asset-Allokationen mehrere Vorteile aufweist. Die Optionen ermöglichen ein wertschöpfendes Aktien-Exposure, während die Anleihenkomponente durch ihre positive Konvexität ein attraktives Chancen-Risikoprofil bietet. Mit diesen Eigenschaften stellt der Apollo Smart Assets eine ausgewogene strukturierte Investmentlösung dar, die gezielt auf das aktuelle Marktumfeld und die engen Renditespreads zwischen Anlageklassen ausgerichtet ist, und gleichzeitig langfristig eine durchdachte und wertstiftende Beimischung in anspruchsvollen Portfolios bietet.

Risikohinweis

Die Security BLOGS stellen lediglich die persönliche Meinung des Verfassers im Erstellungszeitpunkt und daher nicht die Meinung des Medieninhabers dar. Eine Haftung für diese Aussagen kann vom Medieninhaber ausdrücklich nicht übernommen werden.

Weitere InformationenRisikohinweis

Bitte informieren Sie sich in den gesetzlichen Verkaufsunterlagen, wie beispielsweise dem Prospekt, das Basisinformationsblatt (kurz "BIB" gültig ab 1.1.2023), bevor Sie eine endgültige Anlageentscheidung treffen. Beachten Sie die allgemeinen Risikohinweise unter securitykag.at/recht/risikohinweis/ (Risikohinweis) sowie die individuellen Risikohinweise der Fonds laut Prospekt.

Weitere InformationenUnsere Homepage enthält Marketing-Anzeigen (=Marketing-Mitteilungen) und kann Dokumente enthalten, die nicht für den Vertrieb an Kleinanleger geeignet sind.

Bitte informieren Sie sich in den gesetzlichen Verkaufsunterlagen (wie den Prospekt, das Basisinformationsblatt, kurz "BIB"), bevor Sie eine endgültige Anlageentscheidung treffen. Jede Kapitalanlage ist mit Risiken verbunden; ausführliche Informationen zu den Risiken finden Sie im aktuellen Prospekt. Bei der Entscheidung in nachhaltige Fonds zu investieren, sollten alle Eigenschaften und Ziele des Fonds berücksichtigt werden.

Die Wertentwicklung der Vergangenheit lässt keine Rückschlüsse auf zukünftige Renditen oder die Entwicklung eines Fonds zu. Ausgabe- und Rücknahmespesen sowie sonstige externe Steuern und Spesen sind in der Performanceberechnung nicht berücksichtigt und mindern die Performance.

Die enthaltenen Informationen ersetzen keinesfalls eine anleger- und objektgerechte Beratung sowie umfassende Risikoaufklärung. Die Anlagegrundsätze der Fonds können zukünftigen Änderungen unterworfen sein. Auf die Einhaltung von Anlagegrundsätzen und Anlagezielen sowie der Nachhaltigkeitskriterien einzelner Fonds, insofern es sich um freiwillige und nicht in den jeweils gültigen Prospekten festgelegte Beschränkungen handelt, besteht daher kein Rechtsanspruch.

Die Anteile der auf dieser Seite genannten Fonds dürfen nur in Ländern öffentlich angeboten oder verkauft werden, in denen ein solches öffentliches Angebot oder ein solcher Verkauf zulässig ist. Alle auf dieser Seite dargestellten Publikumsfonds dürfen in Österreich vertrieben werden, welche zusätzlich in Deutschland oder Finnland vertrieben werden dürfen, sind auf dieser Homepage unter www.securitykag.at (Fonds) beim jeweiligen Land ersichtlich. Die enthaltenen Informationen und Unterlagen vermitteln weder ein Anbot noch eine Aufforderung zum Kauf oder Verkauf oder eine Einladung zur Anbotslegung oder eine Kauf- bzw. Verkaufsempfehlung. Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Bedürfnisse von Anlegern hinsichtlich Ertrag, steuerlicher Situation oder Risikobereitschaft.

Erhaltene Auszeichnungen, Zertifizierungen und Vergleichbares lassen keine Rückschlüsse auf die Zukunft zu, da sie für die Vergangenheit verliehen wurden. Die steuerliche Behandlung der Fonds ist von den persönlichen Verhältnissen des jeweiligen Kunden abhängig und kann künftig Änderungen unterworfen sein. Die auf Basis des geprüften Rechenschaftsberichtes erstellte steuerliche Behandlung wird unter www.securitykag.at (Fonds) veröffentlicht.

Die Homepage basiert auf dem Wissensstand der mit der Erstellung betrauten Personen und dient der zusätzlichen Information unserer Anleger. Wir übernehmen für die Vollständigkeit, Richtigkeit und Aktualität der hier wiedergegebenen Informationen und Daten sowie das Eintreten von Prognosen keine Haftung. Alle Angaben ohne Gewähr.

Weitere Artikel des Autoren

Sicherheit

faktenbasiert.