Blog

20. Januar 2025

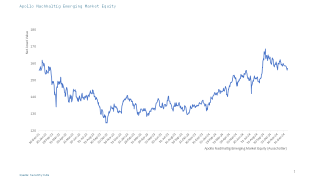

Chancen in Schwellenmärkten

Der starke Fokus der Anleger auf die US-Märkte, insbesondere auf Technologiewerte, hat in den letzten Jahren die Chancen in Emerging Markets in den Schatten gestellt. Die Volkswirtschaften der Schwellenländer befinden sich zwar in unterschiedlichen Entwicklungsstadien, sind aber strategisch gut positioniert, um von globalen Trends wie Dekarbonisierung, Rückverlagerung der Produktion und Weiterentwicklung der künstlichen Intelligenz zu profitieren.

Diese Märkte bergen zwar höhere politische und wirtschaftliche Risiken, wachsen dafür häufig schneller als ihre Pendants in den entwickelten Märkten. Mit dem Apollo Nachhaltig Emerging Market Equity und mit den beiden Anleihenfonds Apollo New World und Apollo Nachhaltig New World investieren wir gezielt in diese aufstrebenden Regionen, um an deren Potenzial teilzuhaben.

Die Klassifizierung eines Landes als Schwellenland wird von den großen Aktien-Indexanbietern wie MSCI, Bloomberg oder FTSE vorgenommen. Dabei spielen nicht nur wirtschaftliche Stärke, sondern auch Faktoren wie Markttransparenz, Kapitalmarktzugang und regulatorische Rahmenbedingungen eine Rolle. Südkorea und Taiwan gehören beispielsweise zu den größten Aktienmärkten im MSCI Emerging Markets Index und werden von der Weltbank als Volkswirtschaften mit hohem Einkommen eingestuft. Südkorea hat ein Bruttoinlandsprodukt-Pro-Kopf von über 36.000 US-Dollar und liegt damit auf einer Stufe mit Spanien oder Japan. Doch der eingeschränkte Marktzugang verhindert eine Aufnahme in den renommierten MSCI World Index entwickelter Märkte. Die Einstufung kann auch von der Offenheit und Transparenz der Kapitalmärkte eines Landes beeinflusst werden. China, Indien, Thailand haben unter anderem Beschränkungen für ausländisches Eigentum. Die Definitionen werden regelmäßig überprüft und können sich ändern. So wurde Russland nach der Invasion der Ukraine aus allen Indizes entfernt. Solche Änderungen können erhebliche Auswirkungen auf Kapitalflüsse und die Performance der Märkte haben: Eine Aufstufung bringt oft neue Mittelzuflüsse, während eine Abstufung Abflüsse auslöst.

Die Kernidee hinter Investitionen in Schwellenmärkte ist ihr enormes Wachstumspotenzial. Diese Volkswirtschaften befinden sich in einem früheren Entwicklungsstadium und wachsen oft schneller als etablierte Märkte. China zeigt eindrucksvoll, wie sich ein Land entwickeln kann: Seit seinem Beitritt zur WTO im Jahr 2001 wuchs die Wirtschaft von 1,34 Billionen US-Dollar auf beeindruckende 17,8 Billionen US-Dollar und ist heute die zweitgrößte Wirtschaftsnation der Welt. Indien wird ein ähnliches Potenzial zugeschrieben. Mit einem jährlichen Wachstum von etwa 7 % zählt es zu den am schnellsten wachsenden Volkswirtschaften. Unterstützt durch eine robuste Infrastruktur, starke Devisenreserven und niedrige Inflation (unter 5 %), schafft Indien optimale Bedingungen für weiteres Wachstum. Schwellenmärkte bieten jedoch nicht nur Chancen, sondern auch Risiken. China kämpft mit Herausforderungen wie dem nachlassenden Verbrauchervertrauen und den Auswirkungen von Handelspolitiken. Die Zollerhöhungen durch die USA könnten zusätzliche Konjunkturmaßnahmen nötig machen. Dennoch bleibt China ein Zentrum für Innovation, mit Weltmarktführern in Bereichen wie Elektroautos, erneuerbare Energien und soziale Medien. Die Vielfalt der Märkte spiegelt sich auch in der Unternehmenslandschaft wider. Während globale Giganten wie TSMC und Samsung Schlüsselrollen in der Weltwirtschaft spielen, profitieren kleinere Unternehmen und Regionalbanken von regionalem Konsumwachstum.

Die Entwicklung von Schwellenmärkten verläuft oft holpriger als in Industrieländern. Russland ist ein warnendes Beispiel: 2008 machte es rund 10 % des MSCI Emerging Markets Index aus. Nach der Invasion der Ukraine und den damit verbundenen Sanktionen wurde das Land aus dem Index entfernt und ist heute für Anleger nicht mehr zugänglich.

Trotz der Herausforderungen zeigen Schwellenmärkte eine einzigartige Dynamik, die in entwickelten Märkten kaum zu finden ist. Ihre Rolle als Wachstumsmotoren der Weltwirtschaft bleibt, und mit einer klugen und breiten, diversifizierten Veranlagungsstrategie, wie die Security KAG in ihren Fonds darstellt, können Anleger langfristig von den Chancen, die diese Märkte bieten, profitieren.

Risikohinweis

Die Security BLOGS stellen lediglich die persönliche Meinung des Verfassers im Erstellungszeitpunkt und daher nicht die Meinung des Medieninhabers dar. Eine Haftung für diese Aussagen kann vom Medieninhaber ausdrücklich nicht übernommen werden.

Weitere InformationenRisikohinweis

Diese Mitteilung ist eine Marketingmitteilung. Die aktuellen Prospekte und die Basisinformationsblätter (=BIB) dieser Fonds sind in deutscher Sprache auf der Website www.securitykag.at (Fonds) sowie am Sitz der Security Kapitalanlage AG, Burgring 16, 8010 Graz als Emittentin und der Liechtensteinische Landesbank (Österreich) AG, Heßgasse 1, 1010 Wien, als Depotbank kostenlos erhältlich. Jede Kapitalanlage ist mit Risiken verbunden. Bitte informieren Sie sich in den gesetzlichen Verkaufsunterlagen (wie Prospekt und Basisinformationsblatt (=BIB), bevor Sie eine endgültige Anlageentscheidung treffen.

Weitere InformationenRisikohinweis

Bitte informieren Sie sich in den gesetzlichen Verkaufsunterlagen, wie beispielsweise dem Prospekt, das Basisinformationsblatt (kurz "BIB" gültig ab 1.1.2023), bevor Sie eine endgültige Anlageentscheidung treffen. Beachten Sie die allgemeinen Risikohinweise unter securitykag.at/recht/risikohinweis/ (Risikohinweis) sowie die individuellen Risikohinweise der Fonds laut Prospekt.

Weitere InformationenRisikohinweis

Der Fonds kann eine erhöhte Volatilität aufweisen, d.h. die Anteilswerte können auch innerhalb kurzer Zeiträume großen Schwankungen ausgesetzt sein.

Risikohinweis Fondsspezifisch 2

Die in den von der FMA genehmigten Fondsbestimmungen enthaltene Überschreitungsmöglichkeit bei bestimmten Emittenten über 35% des Fondsvermögens wird nicht ausgenutzt.

Weitere Artikel des Autoren

Sicherheit

faktenbasiert.