Blog

13. Januar 2023

Good bye 2022 – Welcome 2023!

Die Zeit der Feiertage ist vorbei und wir ziehen einen Schlussstrich unter ein, in vielerlei Hinsicht, äußerst schwieriges und herausforderndes Jahr 2022. Es ist höchste Zeit Geschehenes hinter sich zu lassen, die Dinge neu zu sortieren und möglichst objektiv nach vorne zu blicken. Dynamische Entwicklungen bedingen in der Regel auch maßgebliche Änderungen der Rahmenbedingungen. Auf das Vorjahr trifft dies definitiv zu – punktuell hat sich die Situation an den Kapitalmärkten maßgeblich geändert. Auf einige der relevanteren Verschiebungen möchte ich in diesem Beitrag näher eingehen.

1. Geldmarkt

Für all diejenigen, die sich nicht mehr daran erinnern können: Es gibt sie wieder: ZINSEN !

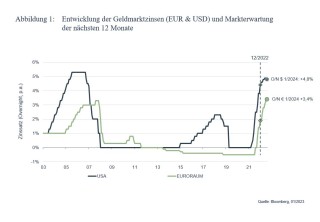

Die grassierenden (Energie-)Preisanstiege und vor allem die längst überfälligen Reaktionen der internationalen Notenbanken sorgten für teils tektonische Verschiebungen an den Kapitalmärkten. Wir haben sie alle herbeigesehnt – die Dynamik der Zinsanstiege überraschte dann doch die meisten von uns und bescherte vor allem dem konservativ ausgerichteten Investor ungewohnt hohe Kursverluste. Seit der Finanzkrise 2008, immerhin rd.14 Jahre, liegt die Geldmarktverzinsung in den bedeutendsten Währungen nahe Null und die Renditen längerer Laufzeiten oft nur marginal höher. Seit einigen Monaten hat sich diese Situation grundlegend geändert und Investierende können zumindest vor Berücksichtigung der Inflation wieder mit deutlich positiven Zinsen/Renditen kalkulieren. Was den Geldmarkt betrifft, so erwarten Marktteilnehmer auch für die kommenden Monate weitere Zinserhöhungsschritte der Notenbanken (Abbildung 1).

2. Anleihen

(konjunkturelle) Unsicherheit sorgt für Risikoaufschläge

Während die eine Seite profitieren mag, leidet die andere unter den erheblich angestiegenen Zinsen. So soll auch die gefühlt „meist antizipierte Rezession“ unmittelbar vor uns liegen. Angesichts Vollbeschäftigung und hohen Lohnabschlüssen mag dies für manch einen noch paradox klingen, scheint allerdings angesichts der erheblich restriktiven Geldpolitik der Notenbanken und der potentiell steigenden Zurückhaltung der Konsumenten (höhere Preise, Unsicherheit …) durchaus ein realistisches Szenario zu sein. Zudem reagiert der Arbeitsmarkt traditionell spät und zählt zu den nachlaufenden Indikatoren. Jedenfalls zählen die Verflachung/die „Inversität“ einiger Zinskurven bzw. die steigenden Risikoaufschläge (Spreads) zu den Vorboten einer wirtschaftlichen Bremsung. Letztere deuteten derzeit kein beängstigendes Ausufern des Risikos an. Im Falle einer Wiederannäherung dieser Spreads zum langfristigen Mittelwert profitieren Investierende von einer Einengung (Abbildung 2).

3. Aktien

Bewertung und Mean-Reversion

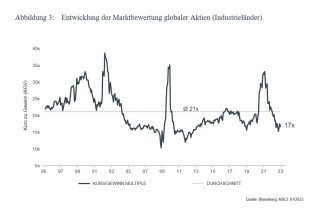

Der Trend zur Mean-Reversion (Spreads) ist nicht nur ein Muster auf der Anleiheseite, sondern kann auch auf der Aktienseite beobachtet werden und dient uns als brauchbares Instrument zur Einordnung des Status-Quo. Momentan wird viel über überzogene Bewertungen geschrieben, was wir lediglich in wenigen Ausnahmefällen nachvollziehen können. Der Kursrückgang im Vorjahr hat vielfach zu erheblichen Bewertungskorrekturen geführt. Sicherlich, es gibt sie immer noch, die heiß gelaufenen Bewertungen einzelner Aktien. Angesichts des gestiegenen Investorenbewusstseins sind diesbezüglich starke Übertreibungen immer rarer anzutreffen. Mit der Hilfe systematisch umgesetzter und empirisch getesteter Faktoren-/Dividendenstrategien versuchen wir diese Einflüsse möglichst abzufedern. Erfahrungsgemäß schlägt das Kurspendel in beide Richtungen stark aus mit Tendenz zur Übertreibung. Das gilt für Einzelaktien ebenso wie gesamte Märkte (Abbildung 3).

4. Aktien

Dividenden als zuverlässige jedoch zumeist unterschätze Returnkomponente

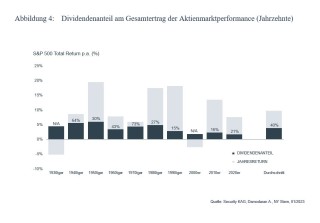

Das Zinsniveau beeinflusst die Bewertung eines jeden Assets. Spätestens im Vorjahr ist dieser Zusammenhang wohl jedem Investierenden bewusst geworden. Steigende Diskontierungsfaktoren lassen Barwerte sinken. Ähnlich der Anleihe gilt dies auch für Aktien/Unternehmen. Liegen Cash-Flows weit in der Zukunft, wie dies bei klassischen Wachstumsaktien (hohe Duration und geringe Kupons) der Fall ist, sind die Kurse (Barwerte) dieser Assets von steigenden Zinsen in der Regel stärker betroffen als Unternehmen mit höheren Ausschüttungsquoten. So auch im letzten Jahr, in dem sich substanzstarke dividendenzahlende Aktien wesentlich besser gehalten haben. Anmerken möchte ich zudem, dass neben dem nominellem Konjunkturwachstum, die vielfach unterschätzten Dividendeneinkommen, einen substantiellen Beitrag zur langfristigen Rendite liefern. (Abbildung 4).

Unsere Investmentansätze orientieren sich an kausalen/ökonomisch/mathematisch begründbaren Zusammenhängen. Saisonale Muster berücksichtigen wird in unseren Prozessen nicht – interessant sind diese jedoch allemal. Vielleicht finden Sie in diesem kurzen „Gedankengewitter“ auch für Ihre Veranlagung einige interessante Ansatzpunkte. Jedenfalls wünsche ich ein erfolgreiches Anlagejahr!

Referenzen: Hirsch, J., Stock Trader’s Almanac, jeffhirsch.tumblr.com via Twitter [12.1.2023]

Risikohinweis

Die Security BLOGS stellen lediglich die persönliche Meinung des Verfassers im Erstellungszeitpunkt und daher nicht die Meinung des Medieninhabers dar. Eine Haftung für diese Aussagen kann vom Medieninhaber ausdrücklich nicht übernommen werden.

Weitere InformationenWeitere Artikel des Autoren

Sicherheit

faktenbasiert.