Blog

19. Januar 2024

Real Money oder Real Risk: Real Estates

Der Immobiliensektor steht derzeit besonders im Fokus, nicht nur in der breiten Öffentlichkeit Österreichs durch die größte Insolvenz des Landes, sondern auch am internationalen Kapitalmarkt aufgrund der angestiegenen Risikoprämien für diesen Wirtschaftszweig in den letzten 2 Jahren. Immobilienunternehmen (darunter fallen auch Immobilienentwickler oder Immobilienfonds), auch als Real Estates bezeichnet, stehen aufgrund des erhöhten Zinsumfelds stark unter Druck und ihre Geschäftsmodelle werden aktuell einer kritischen Prüfung unterzogen. Die nachfolgenden Zeilen dieses Artikels sollen aufzeigen, welche Chancen und Risiken derzeit in diesem Sektor verborgen sind und klären, ob Unternehmen tatsächlich Betongold in ihren Bilanzen haben oder ob es sich um Luftschlösser handelt.

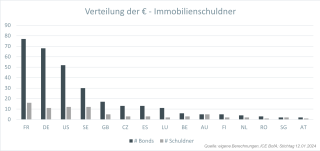

Um eine solche Analyse vornehmen zu können, wird auf den ICE BofA Euro Real Estate Index zurückgegriffen. Dieser beinhaltet den kompletten Euro-denominierten Immobilien-Anleihenmarkt (ca. 175 Mrd. Euro) und spiegelt auch alle am Markt verfügbaren Informationen, so die Theorie, wider. Als Grundlage fungieren hier 308 Anleihen welche von rund 80 Schuldner begeben worden sind.

Die meisten Schuldner am €-Anleihenmarkt kommen aus Frankreich, Deutschland und den USA. Folglich weisen diese auch höchste absolute Schuldengröße auf, so stammen ca. 45 Mrd. Euro der Anleihen aus Deutschland und rund 40 Mrd. Euro aus Frankreich. Beide Länder sind somit für ca. 50 % des gesamten Index verantwortlich und kennzeichnen somit ein deutliches Konzentrationsrisiko des Euro-Immobilienmarktes.

Aufgenommen werden alle Anleihen, die mit einen Emissionsvolumen von mindestens 500 Millionen Euro begeben werden und ein Rating im Investment Grade Bereich haben.

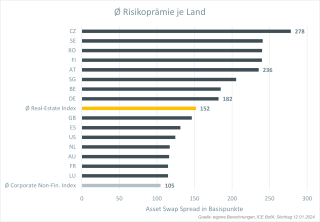

Die Spreads der Anleihen entsprechen der Risikoprämie, die die einzelnen Schuldner am Markt zahlen müssen, um ihre Bonds am Kapitalmarkt platzieren oder handeln zu können. Je höher der Spread, desto höher die Refinanzierungskosten des Immobilienunternehmens. Diese Spreads implizieren auch die vom Markt erwarteten Ausfallswahrscheinlichkeiten der einzelnen Schuldner. Somit kann aus diesen Daten auch abgeleitet werden, für welche Emittenten der Markt aktuell die höchste Wahrscheinlichkeit einer Insolvenz befürchtet und somit ein besonderes Augenmaß und kritische Betrachtung bedarf.

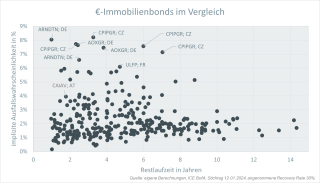

Durch die Umrechnung des Asset Swap Spreads in eine approximative Ausfallswahrscheinlichkeit und deren Darstellung in einer laufzeitenabhängigen Matrix werden die am stärksten betroffenen Emittenten auf dem Markt sichtbar.So zählen, wenig überraschend, vor allem deutsche Emittenten wie Aroundtown (ARNDTN), Alstria (AOXGR) aber auch der französische Immobilieninvestor Unibail-Rodamco (ULFP) zu den Emittenten mit dem aktuell höchsten Risiko im Investment Grade Bereich. Auffallend ist auch die CPI Property Group (CPIGRP), ein tschechisches Immobilienunternehmen, dessen Anleihen mitunter die höchste gehandelte Ausfallwahrscheinlichkeit am Markt aufweisen. Das Unternehmen des tschechischen Milliardärs Radovan Vítek ist auch eng verzahnt mit den österreichischen Immobilienmarkt. So hält die tschechische Gruppe 76,9 % der Immofinanz AG und 42,6 % der S IMMO AG.

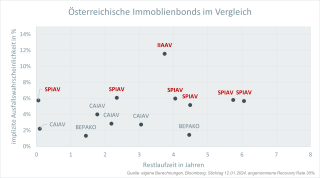

Die Immofinanz (IIAAV) sticht auch beim Vergleich der österreichischen Immobilienunternehmen hervor. Deren Bond weist aktuell bei einer Restlaufzeit von 3,5 Jahren eine jährliche Rendite von 11 % auf. Ein Zinssatz, der nicht nur eine Refinanzierung am Anleihenmarkt aus mehreren Gründen unmöglich macht, sondern auch den Emittenten absolute Default-Gefahr attestiert. Auch die S-Immo-AG (SPIAV) sticht in dieser Grafik durch die erhöhte implizite Ausfallswahrscheinlichkeit hervor.

Überraschend sind diese Bewertungen oder Marktmeinungen nicht, so weist die Immofinanz aktuell negative Geschäftsergebnisse und Gesamtverbindlichkeiten von über 4 Mrd. € auf. Die CPI Property Group ist erst kürzlich zudem unter das Kreuzfeuer des Short-Sellers Muddy Waters geraten, welcher auf über 50-Seiten die mangelnde Governance, nicht dokumentierte Transaktionen zu nahestehenden Personen und inkonsistente Buchhaltung bzw. Veröffentlichung der Finanzzahlen anprangerte.

Obwohl das Bild der österreichischen Immobilienunternehmen derzeit nicht besonders positiv ist, stehen auch andere Märkte, wie beispielsweise deutsche oder skandinavische Immobilienentwickler, aufgrund schlechter Finanzkennzahlen infolge massiver Expansionen der letzten Jahre unter Druck. Dies hat zur Folge, dass der Zugang zum Kapitalmarkt aktuell nur für High-Quality-Immobilienunternehmen erschwinglich ist, die zu vernünftigen Konditionen Anleihen platzieren können. Riskanter eingestufte Unternehmen müssen auf traditionelle Banklinien oder auf den Verkauf ihrer Assets (=Immobilienportfolio) ausweichen.

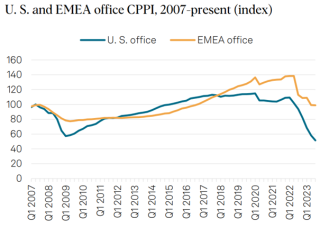

Diese Immobilienportfolios mussten in jüngster Vergangenheit empfindliche Wertberichtigungen erfahren, da die Nachfrage aufgrund der geänderten Zinsmodalitäten signifikant eingebrochen ist. Allerdings erwarten Experten für 2024 eine Nivellierung der Buchwerte, welche ihre Höchstwerte in der ersten Jahreshälfte 2022 hatten. Erwartet wird eine Abwertung der Immobilien um 5-15 % von ihrem Höchststand, wobei viele Immobilienunternehmer bereits im vergangenen Jahr ihre Bestände um mehr als 10 % wertberichtigt haben. Allerdings stechen hier auch Unternehmen hervor, die der Meinung sind, dass ihre Immobilienbestände, trotz des erwiesenen negativen Marktumfeldes, nur einen Wertverlust von rund 2-3 % erfahren haben. Dies berichteten beispielsweise die skandinavische Fastighets AB Balder oder Citycon Oyj. Insbesondere Büro- und Geschäftsflächen haben aufgrund von Covid und den damit verbundenen veränderten Arbeitsbedingungen sowie Einkaufsgewohnheiten zu einem Wertverfall von Gewerbeimmobilien geführt.

Wohnimmobilien sind aktuell aufgrund der gestiegenen Hypothekar- bzw. Finanzierungskosten einen Gegenwind ausgesetzt. Allerdings profitieren hier professionelle Immobilienvermieter aufgrund der steigenden Nachfrage und der um die Inflation-angepassten Mietverträge, sofern diese an den Kunden weiterverrechnet worden sind. Der europäische Mietmarkt profitiert zusätzlich vom geringen Angebot und der steigenden Nachfrage, unter anderem induziert durch die Migrationsbewegung.

Der Ausblick für 2024 für den Immobilienmarkt ist somit ein schwieriger. Durch das gestiegene Zinsniveau geraten die Vermögenswerte der Immobilienunternehmen weiter unter Druck und limitiert die Refinanzierungsmöglichkeiten der Unternehmer. Auch die Anzahl und vor allem das Volumen der Real Estate Transaktionen ist in Europa im Mittel über 60 % eingebrochen (Deutschland -70 %, Österreich -52 %) und wird sich voraussichtlich auch nicht vor den ersten Zinssenkungen stabilisieren und erst in Jahren wieder an alte Rekordwerte anknüpfen können.

Steigende Loan-to-Value- und sinkende Interest-Coverage-Ratio führten zu einer Verschlechterung der Bonitätskennzahlen der Immobilienunternehmen. Um dennoch an frisches Kapital zu kommen, war in den letzten Monaten ein starker Trend zu sogenannten „Secured Bank Funding“ Transaktionen zu erkennen, bei welchen Vermögenswerte als Sicherheiten bei Banken hinterlegt worden sind. Andere Möglichkeiten zur kurzfristigen Liquiditätsbeschaffung sind klassische Kapitalerhöhungen, reduzierte oder gestrichene Dividendenzahlungen und letztendlich der Verkauf von Immobilien. Die harschen Bedingungen am Kapitalmarkt spiegeln sich auch in den Ausblicken der Ratingagenturen wieder, so weisen über 26 % aller von S&P bewerteten europäischen Immobilienunternehmen einen negativen Ausblick auf.

Der Immobilien-Sektor ist vermutlich wie kaum ein anderer abhängig von den zukünftigen Zinsbewegungen. Bei gleichbleibenden hohen Zinsniveau, werden bereits angezählte Immobilienentwickler weiter unter Druck geraten um ihre Verbindlichkeiten fristgerecht bedienen zu können. Das Fälligkeitenprofil der Immobilienanleihen ermöglicht den Schuldnern einen gewissen Spielraum das aktuelle Zinsumfeld „aussitzen“ zu können. Allerdings sind in den Jahren 2025 – 2028 mehr als 50 % aller Immobonds fällig – eine Summe von ca. 92 Mrd. €.

Dieses extrem herausfordernde Umfeld hat somit auch Auswirkungen auf das Portfoliomanagement bzw. auf Investments in diesen Bereich. Die Renditen von Immobilienanleihen sind zurzeit sehr attraktiv, rufen allerdings auch ein gründliches und bedachtes Risikomanagement auf den Plan. Somit ist es nicht nur getan den Emittenten bei der Auswahl des Investments auf Rückzahlungskraft zu prüfen, sondern auch die potentiellen Schwächen und Risikoanfälligkeiten der Schuldner zu kennen um bei negativen Marktbewegungen auf diese frühzeitig reagieren zu können. Allerdings können selbst in der besten Bonitätsanalyse, unvorhersehbare Ereignisse nicht berücksichtigt werden. Gerade die letzten Jahre haben gezeigt, wie volatil und überraschend einzelne Marktevents auftreten können – mit nicht geahnten Auswirkungen auf allen Bereichen. Ein sehr effizientes – und gleichzeitig – einfaches und in allen Marktlagen funktionierendes Tool dabei ist, auf eine möglichst breite Streuung der Emittenten zu setzen. Dabei können nicht nur schuldnerspezifische, sondern auch regionale- oder geschäftstypische Risiken weitmöglichst minimiert werden.

Dank der hohen laufenden Renditen können Immobilienanleihen im Jahr 2024 eine attraktive Performancequelle darstellen. Es ist jedoch von entscheidender Bedeutung, diese sorgfältig auszuwählen und sich der damit verbundenen Risiken bewusst zu sein. Grundsätzlich gilt für Real Estate Bonds dasselbe wie für den gesamten Kapitalmarkt: „There is no free lunch“. Die hohen Kupons und Zinssätze auf Immobilienanleihen gehen zwangsläufig mit einem erhöhten Risiko einher. Allerdings wird das Risiko am Markt tendenziell überschätzt und bewusst eine höhere Risikoprämie am Markt verlangt um potentielle Zahlungsausfälle bereits im Vorhinein überkompensieren zu können. Dieser Mechanismus ist auch notwendig um Investoren in Anleihen finden zu können.

Der Erfolg der Investition hängt daher wesentlich von der Bonitätsstärke und im Endeffekt der Rückzahlungskraft des Emittenten ab. Je breiter das Portfolio aufgestellt ist, desto weniger Einfluss haben potentielle individuelle Marktevents auf die Jahresperformance.

https://www.spglobal.com/_assets/documents/ratings/research/101591887.pdf

https://www.pwc.at/de/publikationen/emerging-trends-in-real-estate-europe-2024.pdf

Risikohinweis

Die Security BLOGS stellen lediglich die persönliche Meinung des Verfassers im Erstellungszeitpunkt und daher nicht die Meinung des Medieninhabers dar. Eine Haftung für diese Aussagen kann vom Medieninhaber ausdrücklich nicht übernommen werden.

Weitere InformationenWeitere Artikel des Autoren

Sicherheit

faktenbasiert.