27. Oktober 2025

Rückgang an gelisteten Unternehmen: Der unsichtbare Treiber hinter hohen Bewertungen?

Wer in diesen Tagen auf die Bewertungskennzahlen der Aktienmärkte blickt, mag sich verwundert die Augen reiben. Kurs-Gewinn-Verhältnisse auf Rekordniveau, Gewinnrenditen nahe historischen Tiefstständen – und trotzdem keine Spur von kollektiver Panik. Im Gegenteil: Der Aufwärtstrend hält sich hartnäckig, Rückschläge werden gekauft, Bewertungen hinterfragt – aber selten konsequent gescheut.

Doch was, wenn die vielzitierte Überbewertung gar kein klassisches Bewertungsproblem ist – sondern ein strukturelles Phänomen?

Immer weniger Unternehmen für immer mehr Kapital

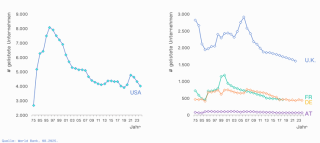

Unser Chart des Monats zeigt einen bemerkenswerten, oft übersehenen Trend: Die Zahl der börsennotierten Unternehmen hat sich seit dem Hoch um die Jahrtausendwende in vielen Regionen nahezu halbiert.

In den USA ist die Zahl der gelisteten Firmen seit 1996 von über 8.000 auf rund 4.000 gefallen. In Europa zeichnet sich ein ähnliches Bild. Das Angebot an investierbaren Aktien schrumpft – während gleichzeitig die Nachfrage rasant steigt.

Abbildung: Angebot auf der Aktienseite schrumpft zusehends

Private Equity, Dry Powder und die neue Kapitalrealität

Wo früher der Börsengang als ultimatives Ziel galt, bleibt man heute lieber private. Die Gründe sind vielfältig: regulatorische Anforderungen, Berichtspflichten, kurzfristige Marktlogik – und nicht zuletzt die schier endlosen Kapitalströme im Private-Equity-Universum.

Unternehmen müssen heute nicht mehr an die Börse gehen, um zu wachsen. Sie können es auch ohne IPO – mit Kapital von institutionellen Anlegern, die zunehmend bereit sind, illiquide Wege zu gehen.

Das Ergebnis: Ein Rückgang des Aktienangebots bei gleichzeitig steigender Liquidität im System.

Mehr Geld, weniger Aktien – das unsichtbare Bewertungsrisiko

Die Geldmenge ist in den letzten Jahrzehnten kontinuierlich gestiegen – getrieben durch expansive Notenbankpolitik, Nullzinsen und die stille Erosion der Kaufkraft. Parallel dazu haben immer mehr Menschen den Kapitalmarkt für sich entdeckt. In Europa und den USA ist die Aktienbesitzquote auf Rekordniveau.

Die Antwort auf die Frage was passiert, wenn immer mehr Kapital nach immer weniger Unternehmen sucht, liegt auf der Hand.

Bewertungen im Wandel – neue Denkschule gefragt

Vor diesem Hintergrund stellt sich die Frage: Sind historische Bewertungsmaßstäbe überhaupt noch zeitgemäß?

Wenn das Verhältnis zwischen Angebot und Nachfrage strukturell verschoben ist, dann sind traditionelle Bewertungsvergleiche – etwa mit den 1990er-Jahren – womöglich irreführend.

Vielleicht erleben wir aktuell keine Blase im klassischen Sinn, sondern auch eine Neubewertung einer knapper werdenden Anlageklasse in einer Welt voller Liquidität und Inflationssorgen.

Auch der Vertrauensverlust in klassische Währungen spielt hier eine Rolle: Der „Debasement Trade“, also die Suche nach realen Wertspeichern, treibt Kapital in Sachwerte – Aktien inklusive.

Fazit: Der Markt ist kein Museum

Bewertungen sind keine statischen Wahrheiten, sondern Spiegelbilder ihrer Zeit.

Wenn sich die Marktarchitektur ändert, müssen sich auch die dahinterliegenden Bewertungsmodelle anpassen.

Die hohe Bewertung von heute könnte – bei verknapptem Angebot, anhaltender Liquidität und wachsender Risikoaversion gegenüber Fiatgeld – schlicht die neue Normalität von morgen sein.

Risikohinweis

Die Security BLOGS stellen lediglich die persönliche Meinung des Verfassers im Erstellungszeitpunkt und daher nicht die Meinung des Medieninhabers dar. Eine Haftung für diese Aussagen kann vom Medieninhaber ausdrücklich nicht übernommen werden.

Weitere InformationenWeitere Artikel der Ausgabe 2025-10

Sicherheit

faktenbasiert.