Blog

24. März 2023

Vollkasko auf Bankeinlagen

Die Zusammenbrüche der Silicon Valley Bank und der Signature Bank in New York im März 2023 haben die Märkte, insbesondere Bankaktien, in große Turbulenzen gestürzt. Investoren gingen in den Risk-Off Modus und es kam zu einem deutlicher Rücksetzer am Aktienmarkt, steigende Spreads an den Kreditmärkten und zu einer Flucht in sichere Staatsanleihen.

Ausgangspunkt der Turbulenzen war eine Änderung der US-Banken-Gesetzgebung im Jahr 2018 in den USA. Fürderhin wurde die Einlagengrenze einer systemrelevanten Bank von 50 Milliarden USD auf 250 Milliarden USD erhöht. Da in etwa die Hälfte der US-Bankeinlagen bei kleineren US-regionalen Banken liegt, waren diese somit keinen strengen regulatorischen Aufsichtspflichten mehr unterworfen.

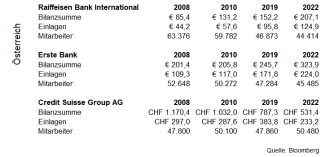

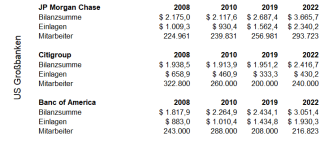

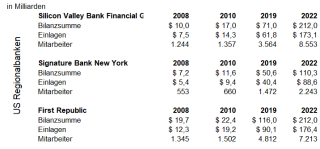

Während der Finanzkrise dienten die kleineren Regionalbanken, bei denen das Investmentgeschäft eine untergeordnete Rolle spielt, vielen Amerikanern als Zufluchtsort. Die folgende Aufstellung zeigt das Ausmaß dieser Entwicklung von US-Banken, im Vergleich mit österreichischen Banken und der Credit Suisse, von 2008 bis 2022 hinsichtlich der Bilanzsummen, Einlagen und Anzahl der Mitarbeiter in drei Abschnitten: Kreditkrise von 2008 – 2010, Quantitative Easing von 2010 bis 2019 und Covid-19 Politik 2019 – 2022.

Tabelle Vergleich Banken

JPMorgan Chase, die größte systemrelevante Bank, ist hinsichtlich der Bilanzsumme ungefähr 17-mal größer als die gescheiterte Silicon Valley Bank. Nach dem Scheitern der Silicon Valley Bank transferierten viele Einleger Geld zu den größten US-Banken. Größe – und auch die damit einhergehende strengere Regulierung – wurde diesmal – im Gegensatz zur Finanzkrise – in den USA zu einem Vorteil.

Die Bilanzsumme der gescheiterten Silicon Valley Bank stieg von 2008 von 10 Mrd. USD auf 17 Mrd. USD im Jahr 2010, nachdem sich die Einlagen von 7,5 Mrd. auf 14,3 Mrd. fast verdoppelten. Bis zum Zusammenbruch sollte die Bilanzsumme noch auf 212 Mrd. USD und die Einlagen auf 173,1 Mrd. USD anwachsen. Ihre Bilanzsumme erreichte somit in etwa die Größe einer Raiffeisen International, allerdings hatte die Bank nur ein Fünftel der Mitarbeiter. Bei diesem Wachstum ist es erstaunlich, dass bei den Regulierungsbehörden nicht schon früher die Alarmglocken klingelten. Die Bank konnte ob ihrer ursprünglichen kleinen Größe und der genannten Gesetzesänderung unauffällig, wie unter einem Radar, agieren. Dieser massive Einlagenzufluss während der Pandemie wurde überwiegend in langlaufende Staatsanleihen, ohne Hedging, angelegt.

Der extreme Zinsanstieg ließ Silicon Valley Unternehmen, die Bankkunden, wie Start-up Firmen oder junge Technologie Unternehmen, mangels alternativer Finanzierungsquellen verstärkt auf ihre Einlagen bei der Silicon Valley Bank zurückgreifen. Damit die Bank für diesen Abzug ausreichende Liquidität hatte, musste sie einen verlustreichen Verkauf der langlaufenden Staatsanleihen vornehmen. Die Staatsanleihen waren gemäß der Bilanzierungsvorschrift mit „Held-to-Maturity“, halten bis zur Endfälligkeit und Beziehen des jährlichen Kupons als Einnahmequelle, verbucht. Bei dieser Verbuchungslogik wird der Marktwert der Anleihe nicht berücksichtigt, da ein Verkauf der Anleihe während der Laufzeit nebensächlich ist und sein sollte. Die Anleihe sollte bis zur Fälligkeit gehalten werden. Grundsätzlich ist ein Bewertungsverlust zwar immer ein Problem, allerdings führt es normalerweise mit dieser Buchungsmethode zu keinem Bankenzusammenbruch. Die sehr spezielle Ausrichtung der Silicon Valley Bank führte nachgerade zum Ende der Bank.

Aufgrund dieser Sondersituation ist ein Spill-Over Effekt, eine Übertragung der Probleme auf andere Banken, grundsätzlich eher einmal schwer herzuleiten, gäbe es nicht eine weitere Bank, die ein ähnlich aggressives Geschäftsmodell hatte. Sozusagen eine weitere Sondersituation. Bis zum Untergang der Silicon Valley Bank schien das größte Bilanzrisiko der kleineren Signature Bank New York ihre stärkere Abhängigkeit von New Yorker Büro-Immobilien zu sein. Darüber hinaus bildeten Krypto Kunden etwa 20 % der Einlagen von der Signature Bank. Auch bei der Signature Bank litten die Vermögenswerte aufgrund steigender Zinsen und führten bei der Liquidation zu Verlusten. Spezialisiert auf Büro-Immobilienkredite in einem stark steigenden Zinsumfeld und einem vorherrschenden Home-Office Trend, gepaart mit vielen Krypto-Gelder, die als Einlagen dienten, war es dann für die Regionalbank doch zu viel. Sie musste ein paar Tage nach der Silicon Valley Bank aufgefangen werden.

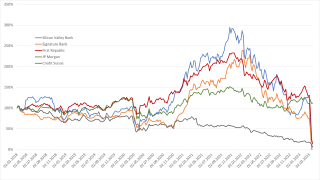

Nach dem Fall der zweiten Bank mussten die US-Behörden tätig werden, bevor ein toxisches Bankenumfeld mit um sich greifenden Konkursen entsteht. Sie versicherten Einlagen fortan unbegrenzt, also Einlagen über 250.000 USD in Amerika, verglichen mit 100.000 EUR in Europa und schufen auch ein neues Hilfspaket für alle Banken. Als Reaktion dieser Programme, die zum Ziel hatten, eine mögliche Panik einzudämmen, gerieten die Finanzmärkte vorerst noch stärker unter Druck. Vom 9. März 2023, als die Aktien der Silicon Valley Bank einbrachen und Sparer ihr Geld massenhaft abzogen, verloren die Aktien der Regionalbanken stark an Wert. Bis ein Konsortium von amerikanischen Großbanken, darunter die JP Morgan Bank, am 16. März eine weitere Regionalbank, die First Republic Bank, unterstützen musste, verlor deren Aktienkurs der Regionalbank binnen drei Handelstagen um über 80 %.

Kurs-Chart Regionalbanken

Die Regionalbankenpanik herrschte erst ein paar Tage in den USA, als am Mittwoch den 15. März 2023, die Nervosität nach Europa übersprang. Der Aktienkurs der Credit Suisse brach ein und am nächsten Tag musste der Bank mit einem Kredit von bis 50 Milliarden CHF von der Schweizer Zentralbank stabilisiert werden. Das Problem: Die Credit Suisse ist eng mit dem globalen Finanzsystem integriert, sodass die Auswirkungen auf andere Banken sehr schwerwiegend gewesen wären und weitere Fragen zur Gesundheit anderer Großbanken aufgeworfen hätten. Die Schweiz ist seit Generationen der Inbegriff von integrem Bankenwesen. Die in der Mitte des 19. Jahrhunderts gegründete Credit Suisse ist nach der UBS das zweitgrößte Institut der Schweiz. In der Schweiz ist sie eine klassische Bank mit vielen Filialen bei denen tägliche klassische Bankgeschäfte durchgeführt werden. Der internationale Arm der Credit Suisse genießt allerdings den Ruf einer gehobenen Privat- und Investment Bank. Jener hat bei der Credit Suisse seit Jahren wegen einer Reihe von Skandalen und finanziellen Verlusten gelitten. Zuletzt im Jahr 2021 als die Credit Suisse bei einem Ausfall des Hedge-Fonds Managers Argos Capital Management annähernd 5 Milliarden USD verlor. Auch frisches Kapital der Saudi National Bank konnte letztlich das Vertrauen in die Credit Suisse nicht wieder herstellen. 2022 haben Kunden aufgrund des anhaltenden Vertrauensverlusts bereits ungefähr 160 Milliarden CHF an Einlagen abgezogen. Mit dem Zusammenbruch der Regionalbanken in den USA ging es auch bei der Credit Suisse Schlag auf Schlag. Als der größte Anteilseigner des Schweizer Kreditinstitutes, die Saudi National Bank, in einem Bloomberg-TV Interview sagte, er erwäge aufgrund regulatorischer Vorschriften keine Aufstockung, verloren Anleger ihr Vertrauen in die Bank. Die saudische Nationalbank besitzt 9,9 % der Credit Suisse Group Holding und nach den Richtlinien der Kapitalanforderungen darf sie nicht ohne weiteres mehr als 10 % an anderen Banken halten. Das Timing des Interviews hätte aber nicht schlechter sein können. Sogenannte Credit-Default-Swaps stiegen stark an, gleichzeitig stürzte die Aktie der Credit Suisse ab und die Kurse der Anleihen fielen auf ein beunruhigendes Niveau. Übers Wochenende organisierten die Schweizer Behörden einen Zusammenschluss von der größten Schweizer Bank, der UBS und der Credit Suisse.

Dank Eingreifen der Behörden zahlt die UBS drei Milliarden CHF in einem All-Shares-Deal für den Kauf der Credit Suisse. Darüber hinaus garantiert der Schweizer Steuerzahler dazu angehalten, für potenzielle Verluste auf Vermögenswerte der Credit Suisse in der Höhe von 9 Milliarden CHF. Zudem bietet die Schweizer Zentralbank 100 Milliarden CHF an Liquiditätshilfen an. So viel zu 13 Jahren Bankregulierung, die eigentlich nach 2008 verhindern sollte, Banken zu retten, die to-big-to-fail sind.

Risikohinweis

Die Security BLOGS stellen lediglich die persönliche Meinung des Verfassers im Erstellungszeitpunkt und daher nicht die Meinung des Medieninhabers dar. Eine Haftung für diese Aussagen kann vom Medieninhaber ausdrücklich nicht übernommen werden.

Weitere InformationenWeitere Artikel des Autoren

Sicherheit

faktenbasiert.